Блог им. Sprilor |🔥Итоги 7 апреля на Московской бирже

- 07 апреля 2025, 19:04

- |

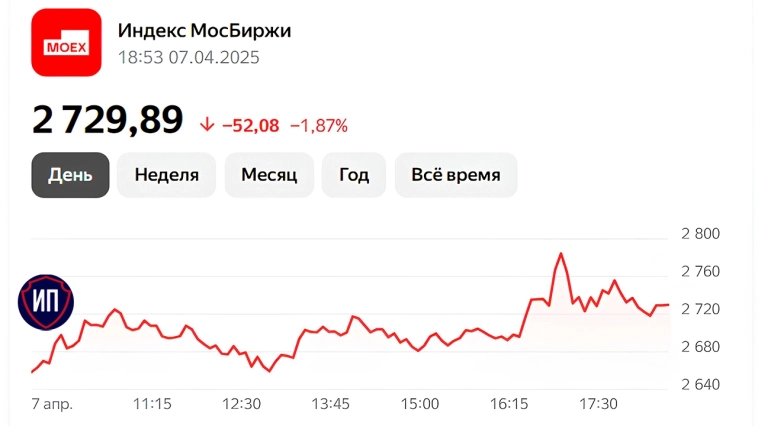

Снижение рынка продолжилось вслед за снижением мировых цен на нефть марки Брент до 64,5 долларов за баррель — уровня лета 2021 года. Такая низкая цена — результат введенных США торговых пошлин в отношении многих стран мира, что привело к резкому падению спроса на нефть. Кроме того, страны ОПЕК+ планируют увеличить добычу нефти, что также не дает стимулов для роста цены. Такая зависимости от нефти — главный минус нашего рынка, что привело к дальнейшей коррекции индекса Московской биржи на 📉-1,87% до 2 729,89 пункта.

Лучше всех выглядят акции Группы Позитив 📈+3,4%, которые за считанные минуты после публикации отчётности начали двигаться против рынка, хотя сама отчетность оказалась хуже своих же прогнозов Выручка компании за 2024 год выросла на 10% до 24,5 млрд. рублей. Прибыль за год сократилась в 2,6 раза до 3,7 млрд. рублей. На снижение чистой прибыли оказал влияние существенный рост операционных расходов — год к году на 60%. Также почти в 8 раз выросли процентные расходы компании. По итогам годам показатель чистый долг/EBITDA достиг 3,0х. Исходя из финансовой отчетности компания не будет выплачивать дивиденды по итогам 2024 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Sprilor |Взлеты и падения недели

- 06 апреля 2025, 19:45

- |

С понедельника по пятницу мы наблюдали однообразное движение рынка вниз, но торговые сессии выходных немного отредактировали негативную динамику, а значит понедельник на рынке начнется с роста.

🏆Топ-5 компаний, который показали недельный рост:

1. Транснефть-п +4,4%

2. Астра +4,2%

3. ПИК +2,5%

4. Юнипро +1,5%

5. Сургутнефтегаз-п +1,5%

😭Пятерка худших бумаг индекса на этой неделе такая:

1. Газпром -10,5% — главный главный бенефициар улучшения международных отношений, а значит и главный претендент на сильное снижение в обратном случае.

2. МКБ -10,4%

3. Мечел -10,0%

4. Русал -9,9%

5. ВТБ -9,6%

⭐На следующую неделю я смотрю с оптимизмом, так как рынок уже тестирует трехмесячное дно и вероятность продолжения коррекции с текущих уровней уже не столь высока.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

( Читать дальше )

Блог им. Sprilor |🔥Эх, ни дня без рекорда! Итоги 4 апреля на Московской бирже

- 04 апреля 2025, 19:03

- |

Первая торговая неделя апреля закончилась. Наконец-то за кончилась — так будет правильнее. Пятница на Московской бирже продолжила недельный тренд спуска на самое дно - индекс Мосбиржи смог опуститься до трехмесячного минимума или на 📉-2,71% до 2 781,97 пункта.

Аналитики предполагают, что новые американские торговые ограничения могут привести к мировой рецессии. Наш рынок даже на новые антироссийские санкции так не реагирует, как на ограничения, не связанные с Россией. Это может показаться нонсенсом, но я бы обратил внимание на нефть марки Брент, которая на волне всего этого торгового безобразия снизилась до 65 долларов за баррель.

За эту первую торговую неделю апреля индекс Московской биржи просел на 8,1%.

На фоне очень красного рынка особенно выделяются префы Сургутнефтегаза своим ростом на 📈+2,8%. Аналитики пророчат дивидендную доходность за 2024 год на уровне 18%, что намного выше средней по рынку.

Совет директоров Московской биржи 📉-1,2% рекомендовал выплатить дивиденды в размере 26,11 рублей на одну акцию. Дивидендная доходность составит 13,4%, дату закрытия реестра на получение дивидендов объявят позже.

( Читать дальше )

Блог им. Sprilor |🔥Опять Трамп. Итоги 3 апреля на Московской бирже

- 03 апреля 2025, 19:10

- |

Вы тоже восприняли с оптимизмом утренний рост или я один такой? Сегодня ведь типичный денежный четверг, так почему бы рынку не возобновить свой рост, к тому же состоялся очередной этап переговоров — глава Российского фонда прямых инвестиций встречался с представителями администрации Трампа. Но нет, сегодня очередной рекорд - индекс Московской биржи опять корректируется, за торговую сессию 📉-2,28% до 2 859,58 пункта.

Сегодня все мировые рынки снижаются после введения Трампом пошлин в отношении большинства стран мира, в том числе в отношении необитаемых островов. Пошлины не были введены в отношении России и Белоруссии, так как торговые отношения между нашими странами и США отсутствуют.

Сегодня стартовали торги российскими акциями Циан после редомициляции компании. Так уж получилось, что 3 апреля оказалось не лучшим днем старта, ведь бумаги с 685,6 рублей за акцию в начале торгов опустились к 580 рублям к закрытию торговой сессии, то есть за день скорректировались на 📉-15,4%.

( Читать дальше )

Блог им. Sprilor |🔥Коррекция на рынке продолжается. Итоги 2 апреля на Московской бирже

- 02 апреля 2025, 19:21

- |

Фондовый рынок продолжил движение вниз, так как на переговорном направлении пока что затишье, а вместе с ним понемногу выветривается и весь оптимизм частных инвесторов. Индекс Московской биржи корректируется на 📉-1,28% до 2 926,39 пункта, при этом большинство бумаг после снижения в ходе вчерашней вечерней сессии показывают рост.

В лидерах роста можно увидеть акции Московской биржи, которые растут на 📈+3,6% перед пятничным заседанием совета директоров по вопросу распределения прибыли. Аналитики ожидают до 23,5 рублей дивидендов на одну акцию.

Циан отчитался за 2024 год по МСФО ростом выручки на 12% до 12,9 млрд. рублей и космическим простом чистой прибыли на 45% до 2,5 млрд. рублей. Отчетность выложили как раз к началу торгов, которые стартуют 3 апреля под тикером CNRU. Также в компании подтвердили, что дивидендным выплатам быть, но ближе к концу года. Рекомендацию совета директоров по специальным дивидендам тоже стоит ждать ближе к концу года.

( Читать дальше )

Блог им. Sprilor |🤡1 апреля на Московской бирже

- 01 апреля 2025, 19:13

- |

Всех инвесторов поздравляю с Днем юмора, веселья и белой спины 🤣 Если бы в России существовал день инвестора, то его стоило бы отмечать как раз 1 апреля и это был бы самым оптимистичным из всех профессиональных праздников.

Правда 1 апреля этого года не стало оптимистичным, ведь на фоне геополитических новостей и укрепления рубля индекс Московской биржи продолжил движение вниз, скорректировавшись за день еще на 📉-1,62% до 2 964,43 пункта.

Циан отчитался о том, что миноритарии в рамках обмена расписок на акции компании получили 21% выпущенных акций МКПАО Циан. Торги акциями российской компании начнутся 3 апреля под тикером CNRU. Также в компании отметил, что вопрос по выплате дивидендов, в том числе и за счет прибыли прошлых лет, будет решен до конца 2025 года.

Заседание совета директоров Аэрофлота 📉-2,0% по вопросу распределения прибыли сегодня не состоялось, так как было перенесено на 10 апреля. Даже в случае положительного решения (а согласно закону государственные компании должны распределять 50% чистой прибыли на дивиденды) дивидендная доходность будет незначительной.

( Читать дальше )

Блог им. Sprilor |🔥Итоги последнего торгового дня марта

- 31 марта 2025, 19:03

- |

Последний торговый день марта встретил нас очередным утренним проливом, но в течение дня на фондовом рынке немного распогодилось, минус был сведен к минимуму. Довлеет над рынком геополитика и фактор окончания квартала. Скорее всего уже с 1 апреля, то есть с завтрашнего дня, мы опять будем наблюдать проблески надежды и осторожный рост — уж больно интересные уровни сложились за последнее время. Март провожаем коррекцией индекса Московской биржи на 📉-0,41% до 3 013,36 пункта.

Я ждал сильной отчётности по МСФО за 2024 год от Медикал Груп (Мать и дитя) и дождался её. За год выручка выросла почти на 20% до 33,1 млрд. рублей, а чистая прибыль показала еще более стремительный рост — на 30,1% до 10,2 млрд. рублей. Компания продолжает развивать сеть клиник без привлечения заемных средств, да еще и выплачивает дивиденды. Совет директоров рекомендовал выплатить 22 рубля на одну акцию по итогам 2024 года. Что еще надо этим инвесторам, когда на сильной отчетности бумаги теряют 📉-3,6%?!

( Читать дальше )

Блог им. Sprilor |🔥Новое локальное дно. Итоги 28 марта на Московской бирже

- 28 марта 2025, 19:05

- |

Индекс Московской биржи перед выходными тестирует новый уровень 3000 пунктов. Последний раз мы там были до активного геополитического оптимизма 11 февраля. Не совсем корректно и не литературно указывать, что мы опять «просрали рост», но динамика рынка говорит сама за себя. В пятницу индекс Московской биржи падает также как и в четверг на 📉-1,89% до 3 025,65 пункта, я даже словил некое дежавю.

/>

О таком движении рынка я писал ранее и прогноз полностью реализовался. Недельная динамика индекса Московской биржи также была отрицательной, сократившись на 📉-5,2%. Давайте дальше перейдем к новостям от эмитентов.

За 2024 год по МСФО отчиталась Транснефть. Несмотря на снижение объемов транспортировки нефти, выручка выросла на 7% до 1 424 млрд. рублей. Чистая прибыль компании сократилась на 5% год к году до 288 млрд. рублей. На финансовый результат оказали влияние как высокая ключевая ставка, так и пересчет налоговых активов и обязательств в связи с ростом налога на прибыль в 2025 году. В итоге финансовый результат оказался даже лучше ожиданий экспертов. Бумаги выросли на 📈+2,6%.

( Читать дальше )

Блог им. Sprilor |🔥Падение рынка ускорилось. Итоги 27 марта на Московской бирже

- 27 марта 2025, 19:01

- |

Рынок продолжает находиться под давлением внешних факторов. Это давление вроде бы и не усиливается, но инвесторы реагируют слишком негативно. Плавное снижение рынка в течение предыдущих трех дней сегодня вылилось в дневной провал индекса Московской биржи на 📉-1,98% до 3 083,99 пункта. При таком размере коррекции почти все компании, входящие в индекс, находятся в красной зоне.

Негатива рынку подкидывает и внутренняя повестка. Сегодня суд арестовал основателя группы Русагро Вадима Мошковича по делу о хищениях. Компания не входит в индекс Московской биржи, но снижение цены бумаг за 2 дня на 📉-28% никого не оставило в стороне.

Банк ВТБ порадовал инвесторов операционной отчетностью за январь-февраль 2025 года. Чистая прибыль по МСФО выросла на 26,4% до 77,5 млрд. рублей при рентабельности капитала в 17,8%. Высокая ключевая ставка негативно повлияла как на рост розничного кредитного портфеля — он продолжил сокращаться, так и в целом на процентный доход. Акции банка теряют 📉-1,1% на падающем рынке.

( Читать дальше )

Блог им. Sprilor |🔥Третий день отката. Итоги 26 марта на Московской бирже

- 26 марта 2025, 19:13

- |

На этой неделе наблюдается новая тенденция — в течение дневной сессии рынок понемногу проседает, потом на вечерке разворачивается и показывает рост, чтобы на следующий день опять показать коррекцию. Сегодня индекс Московской биржи продолжил снижение на 📉-0,58% до 3 146,13 пункта. Индекс долгового рынка также после открытия торгов пошел в рост, но за день всё растерял.

Падение месяца сегодня в акциях Русагро 📉-19,5%. Основатель компании был задержан правоохранительными органами, а в офисах компании проходят обыски. Инвесторы активно перекладываются из бумаг Русагро в акции НКХП, которые за день взлетели на 📈+20%.

Новабев 📈+0,1% отчитался о росте выручки за 2024 год по МСФО на 16% до 135,5 млрд. рублей. Выручка росла как за счет увеличения объемов продаж, так и благодаря росту среднего чека. При этом чистая прибыль компании сократилась 43% до 4,6 млрд. рублей. Итоги слабые, но они стали ухудшаться еще после 1 половины 2024 года. Завтра совет директоров должен дать рекомендации по выплате дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс